21世纪经济报道记者武瑛港 北京报道

11月19日,一位强生内部人士告诉21世纪经济报道,强生中国已经开始新一轮裁员调整,主要是外科部门。

“目前外科业务受到的市场冲击比较大,其实不只是企业,医院临床端也受到了一些影响。”

另一位强生前员工同样向21世纪经济报道记者指出,最近强生内部确实在裁员。“强生从去年开始就不太行了,主要因为集采,去年我也就离职了。”

记者向强生外科相关负责人核实该信息,该负责人表示“不方便作出回应”。

根据相关媒体报道,本次强生中国裁员规模为20%,主要为外科部门,涉及架构调整,波及面更广,赔偿按年限有划分,最多N+3。

新一轮的裁员自上周开启,波及多个业务单元。而且有强生前员工表示,其实陆陆续续一直在裁员,只是未对外公告。中国区的裁员属于强生全球裁员的一部分。

外科超声刀:“神话不再”

据报道,本次调整过后,自2025年1月1日起,强生中国的外科事业部将重组为由微创与能量外科事业部、伤口闭合事业部、生物外科事业部、外科全产品拓展事业部(即广域市场事业部)、战略市场部、机器人与数字化六大部门组成。

强生本次外科部门的裁员和调整或许并不意外。

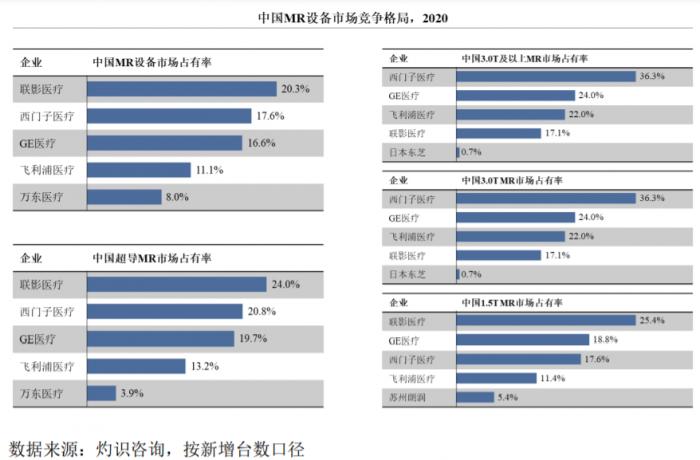

一位医疗器械业内人士接受21世纪经济报道记者采访时表示,强生本一轮裁员其实很正常,比如其超声刀业务从十多年前占据95%市场份额,到现在跌到了不足30%,还在继续下滑。

据了解,强生(爱惜康)的超声刀市场占有率一度超过90%。

有数据显示,在全球超声刀市场中,强生市占率最高,在美国地区市占率为92%,欧洲地区市占率为94%,日本地区市占率为83%,在中国的市占率为93%。

这一产品也曾驱动强生业绩快速增长,根据年报信息和相关报道,强生依托超声刀产品,其外科手术业务营收从2004年的28.54亿美元增长到了2019年的95.01亿美元。

而且强生的超声刀产品一直被认为是行业“金标准”,市场上中绝大部分产品都是基于这套金标准进行模仿和创新。

但是集采之后,强生的超声刀市场份额开始明显下降。

2021年,广东等16省完成超声刀头集采,覆盖全部市场主流产品,其中广东省平均降70.11%。

甚至有企业的超声刀价格降幅达93%,从7730元降到545元;属于高端需求的7mm、5mm的超声刀均价从5734降到1800元,降幅达68.6%。

国产企业也正是从这段时期开始快速抢占市场。

根据医装数胜数据,按数量统计,2024年强生超声刀头市场份额下滑到了30%左右,相比之下,迈瑞医疗超声刀头市场份额出现大幅度上涨。

例如2024年上半年,从国内三级医院采购超声止血刀的情况来看,迈瑞医疗市场份额占比34.26%,而强生为20.24%。

除了超声刀,强生的手术机器人业务似乎也正在遭遇挑战。

上述业内人士指出,强生正在进入手术机器人市场,有不少投入,推出了数款机器人,但是做得似乎不是很出彩。

2023年第六届进博会期间,强生宣布MONARCH成为中国境内首个获批的经自然腔道诊疗机器人。

但是据报道,强生医疗科技中国区外科MONARCH事业部高级总监陈晓明已宣布离职。MONARCH手术机器人产品在入院等流程方面仍面临挑战,至今尚未获得有效的推广。

而且强生还因为MONARCH而面临着巨额赔偿的风险。

2019年2月,强生以34亿美元收购了手术机器人公司Auris Health,获得其明星产品MONARCH手术机器人。

然而2024年9月4日,据报道,美国特拉华州法院裁定强生公司因违反与AurisHealth签订的收购协议,需向AurisHealth股东支付超过10亿美元的赔偿金。

巨轮的“调头”

其实强生的业务和人员调整一直在进行。

早在2021年,强生就开启了三大业务的拆分重组之路——制药与医疗器械业务合并,消费者保健业务独立,计划分别成立两家上市公司。

2023年8月,强生大幅减持旗下消费品企业Kenvue,开始剥离,2024年5月,Kenvue再次发布公告称,强生将出售剩余的股份,清空所持Kenvue股票。

随着消费者保健业务分拆的完成,强生公司认为自己迈入了“新时代”,医疗科技和创新制药成为其两大业务,其中医疗科技专注领域包括外科、心脑血管、骨科和眼健康。

期间随之而来的是杨森的“消失”和中国掌门人的“离去”。

2023年9月14日,强生宣布更新品牌,旗下医疗科技和制药两大业务将整合至强生(Johnson & Johnson)名下,其中制药部门杨森将更名为强生创新制药。

2024年4月,强生历史上首位出身于本土的中国区主席宋为群,向强生递交了辞呈,3个月后,周敏涛担任强生医疗科技中国区总裁,数月后,强生中国开始新一轮调整。

从业绩来看,强生的调整似乎出现了一定成效。

2023财年,强生首次以专注于医疗科技和制药两大业务的企业对外披露业绩——总销售额852亿美元,同比增长6.5%。

其中创新制药部门销售额547.6亿美元,同比增长4.2%,医疗科技部门销售额304亿美元,同比增长10.8%。

相比之下,强生2022年总营收949.43亿美元,同比增长1.3%。

虽然增速有所提升,但上述两年的利润却一直在下滑——2022年强生净利润179.41亿美元,下降14.1%;2023年净利润133亿美元,下降18.6%。

而且到2024年,收入增长的压力似乎又回来了,而且利润下滑幅度加大。

根据强生发布的2024年Q3财报,前三财季累计收入663.01亿美元,同比增长3.98%,累计净利润106.35亿美元,同比减少65.81%。

而且伴随着业务调整,裁员也不可避免。

据不完全统计,自2022年中期以来,强生在全球范围内的裁员行动已至少涉及1000名员工。

其中根据美国新泽西州WARN通知档案,强生计划在新泽西州的新布仑兹维克市削减231名员工,该地正是强生总部所在地。

虽然这一通知档案并未公布具体涉及业务,但是根据2024年9月相关报道,强生正在逐步关闭其制药部门的心血管和代谢部门。

该部门的核心产品为抗凝药物拜瑞妥(利伐沙班),由强生与拜耳合作开发,曾经是世界上最畅销药物之一,但是2020年利伐沙班原研化合物专利到期。

另外从骨科业务来看,2023财年,强生启动了骨科业务的重组计划,将通过退出某些市场、产品线和分销网络安排来精简业务。

在国内脊柱、关节、创伤和运动医学被集采全覆盖之下,强生的国内骨科业务似乎也面临困境。

上述业内人士告诉21世纪经济报道记者,强生的骨科业务也艰难,很多省份的代理商都不做强生的产品了,赚不到多少钱,没多大利润。

“集采、DRG/DIP、国产竞争加剧以及医疗反腐等均是背后的原因。”

但在调整的同时,还应看到强生也在大手笔进行收购和布局,主要在心血管介入领域。

2024年4月,强生以约131亿美元收购冠状动脉血管内碎石术(IVL)公司Shockwave,成为2024年以来外资医疗器械企业总金额最高的并购。

到10月,强生宣布完成对V-Wave的收购——一家为心力衰竭等心血管疾病患者开发治疗方案的企业,收购总额或达17亿美元。